ارزشگذاری استارتاپ نهتنها برای سرمایهگذاران اهمیت بسیاری دارد؛ بلکه بازتاب واقعبینانهای از مجموعهی تلاشهای هر کارآفرین را به خودِ او ارائه میکند.

کسبوکارها هرگز بهسادگی و طبق فرمولی معین ارزشگذاری نمیشوند. وقتی از استارتاپهایی صحبت میکنیم که هنوز به سودآوری نرسیدهاند یا درآمدزایی کمی دارند و درهرصورت، با آیندهی نامعلومی مواجهاند، بحث ارزشگذاری سختتر هم میشود. معمولا ارزش شرکتهای بالغ که درآمد تثبیتشدهای دارند، براساس عواملی نظیر نرخ سود، مالیات، نرخ تنزیل و استهلاک تعیین میشود. بااینحال، طبیعتا در کسبوکارهای تازهتأسیس، نمیتوان به چنین پارامترهایی مراجعه کرد.

اگر استارتاپ یا کسبوکار کوچکی را اداره میکنید و بهدنبال جذب سرمایهگذار هستید یا برعکس، سرمایهگذاری هستید که میخواهید پول خود را روی استارتاپی سرمایهگذاری کنید، بهتر است با روشهای رایج ارزشگذاری آشنا شوید. درعینحال، توصیه میکنیم هرگز خودتان را به یک رویکرد محدود نکنید؛ زیرا هیچیک از روشهای ارزشگذاری بهتنهایی تمامی عوامل واقعی تأثیرگذار را پوشش نمیدهند.

ارزشگذاری استارتاپ تلفیقی از علم و هنر است و البته محاسبات بخش علمی آن، بسیار آسانتر پیش میرود. چرا کارشناسان ارزشگذاری استارتاپها را هنر میدانند؟ هنر، پدیدهای ذهنی و درونی است و وقتی به ارزش واقعی هر کسبوکار اشاره میکنیم، باید به پرسشهای پاسخ دهیم که با مقیاسها و متریکهای کمّی محاسبهشدنی نیستند. بهعنوان مثال، تیم شما چقدر قوی است؟ با چه احتمالی لیدهای فعلی خود را مشتریان آینده میبینید؟ فناوریتان تا چه حد نوآورانه است؟

بااینحال پیش از ارزشگذاری هر کسبوکار، باید به مجموعهای از سیگنالهای مثبت و منفی توجه کنیم:

سیگنالهای مثبت

کشش: آیا استارتاپ مدنظر مشتری دارد؟ اگر استارتاپ درحالتوسعهی پورتفولیوی مشتریانش باشد، بخت دریافت سرمایهی بیشتری خواهد داشت.

پروتوتایپ: تولید پروتوتایپ حاکی از آن است که این استارتاپ تاحدودی در مرحلهی اجرایی موفق بوده و درحالحرکت بهسمت بازار و عرضهی محصول فیزیکی است. این امر برای سرمایهگذاران اهمیت بسیاری دارد.

عرضه و تقاضای فاندینگ فعلی: اگر تعداد کسبوکارهایی که بهدنبال جذب سرمایهگذار هستند، از تعداد سرمایهگذاران بیشتر باشد، این موضوع روی ارزش استارتاپتان تأثیر میگذارد. بهعلاوه، چنین شرایطی احتمالا به ناامیدی صاحبان کسبوکار از دریافت سرمایه و درخواست سهم بیشتر سرمایهگذاران منجر میشود.

کانالهای توزیع: توزیع یکی از استراتژیهای مهم استارتاپ است که متأسفانه کارآفرینان آن را جدی نمیگیرند. وقتی کانالهای توزیع کسبوکار بهخوبی و مؤثر کار میکنند، ارزش استارتاپ مسلما افزایش مییابد.

درآمدها: جریانهای مختلف درآمدی، مخصوصا برای شرکتهایی که محصولشان مخاطبان B2B و B2C را هدف قرار میدهد؛ یعنی پرداختهای مکرری ازطرف مشتریان دارد و بینهایت ارزشمند است.

شهرت و اعتبار: آیا بنیانگذار یا تیم او سابقهی درخشانی در ارائهی ایدههای خوب و اجرای آنها و واردشدن به مرحلهی بازار دارد؟ آیا محصول این استارتاپ هماکنون از شهرت خوبی برخوردار است؟ این ویژگیها ارزش استارتاپ را افزایش میدهند؛ حتی در وضعیتی که هنوز هیچ کششی وجود ندارد.

زمانبندی صنعت: اگر کسبوکار مدنظر در حوزهی صنعتی پرطرفدار و پررونق، مانند بازیهای موبایل یا فینتک فعالیت کند، سرمایهگذاران مبلغ بیشتری روی آن سرمایهگذاری میکنند. بهعبارتدیگر، اگر استارتاپ در یکی از صنایع باب روز فعالیت کند، ارزش بیشتری خواهد داشت.

سیگنالهای منفی

بخش اجرایی ضعیف: اگر استارتاپ به بخشی تعلق دارد که هماکنون سطوح عملکرد خوبی نشان نمیدهد، سرمایهگذاران علاقهی خود را به کل آن بخش از دست میدهند. البته، این موضوع قاعدهای کلی نیست.

تیم مدیریتی ضعیف: اگر تیم مدیریتی سوابق درخشانی در کارنامهشان نداشته باشد یا از شهرت و اعتبار خوبی برخوردار نباشد، این امر برای سرمایهگذاران سیگنالی منفی محسوب میشود.

بازارهای رقابتی و اشباع: برخی از بازارها تاحد بسیار زیادی رقابتی و اشباع هستند. استارتاپی که قصد دارد به چنین بازارهایی وارد شود، با بازیگرانی باید رقابت کند که تیم قدرتمند و درآمدزایی تثبیتشدهای دارند. سرمایهگذاران علاقهی زیادی به سرمایهگذاری روی این استارتاپها ندارند؛ بهجز در حالاتی که مدل کسبوکار یا ایدهی محصول واقعا ساختارشکن و متحولکنندهی بازار باشد.

محصول ناقص: اگر محصول هنوز بهخوبی کار نمیکند یا بازار برای عرضهی آن آمادگی ندارد، بهوضوح با سیگنال منفی مواجهایم. بهعلاوه، وقتی محصولی غیرقانونی است یا با احتمال خطرهای قانونی روبهرو است و بهطورکلی هیچ کششی ندارد، ارزش استارتاپ بهشدت با شکوتردید مواجه میشود.

حاشیهی سود کم: معمولا شرکتهایی که حاشیههای درآمدی کمی دارند، به جریان درآمدی بیشتری باید دست پیدا کنند تا از خطر پرداختنشدن و جدالهای قانونی دور بمانند؛ زیرا در این حالت، سودآوری و احتمال سرمایهگذاری مجدد کمتر است. بعضی از صنایع، مانند عمدهفروشیها، با حاشیههای درآمدی کم و نبود تحرک سرمایه روبهرو هستند. همین امر آنها را به سوژههایی غیرجذاب برای سرمایهگذاران تبدیل میکند.

نبود برنامهریزی مالی: برخی از بنیانگذاران وقتی درمعرض اتمام سرمایهشان قرار میگیرند و به پول نیاز پیدا میکنند، بدون رویکرد و برنامهریزی مالی، سریعا وارد بازار جذب سرمایه میشوند. برای اغلب سرمایهگذاران این موضوع زنگ خطر جدی محسوب میشود.

انواع روشهای ارزشگذاری استارتاپ

روش برکس

در دههی ۱۹۹۰، دیوید بِرکس روش بِرکس (Berkus Method) را با تمرکز بر ارزشگذاری استارتاپهای حوزهی فناوری توسعه داد. آغازگاه روش برکس پاسخ به این پرسش است: آیا فکر میکنید استارتاپتان پس از پنج سال فعالیت، به درآمد بیستمیلیوندلاری و حتی بیشتر دست پیدا میکند؟ اگر پاسخ مثبت بود، سرمایهگذار هریک از عناصر زیر را در استارتاپ ارزیابی میکند و برای هریک از آنها، رتبه و سرمایهای درنظر میگیرد که حداکثر آن به پانصدهزار دلار میرسد:

- ایدهی مناسب (ارزش اصلی و خطر محصول)

- پروتوتایپ (کاهشدهندهی خطر تکنولوژی)

- تیم مدیریت کیفیت (کاهش خطر اجرایی)

- روابط استراتژیک (کاهش خطر بازار)

- رونق محصول یا فروش (کاهش خطر محصول)

بنابراین در این مرحله، حداکثر ارزشگذاری استارتاپ به ۲.۵میلیون دلار میرسد و اگر استارتاپ هنوز به مرحلهی درآمدزایی نرسیده باشد، نهایتا دومیلیون دلار برای آن درنظر گرفته میشود. درواقع، بهترین امتیاز این مرحله ۲.۵میلیون دلار و بدین معنی است که استارتاپ نمرهی کامل و پانصدهزار دلارِ هر پنج مرحله را دریافت کرده است. این ارزیابی بهنوعی ارزشگذاری صریح و غیرمنعطف بهشمار میرود.

یکی از مزیت های روش بِرکس این است که خطرها و پارامترهای ضعیف را مشخص میکند و بدینترتیب، حوزههایی روشن میشوند که در آنها امکان بهبود وجود دارد.

روش مجموع عوامل خطر

دومین روش ارزشگذاری استارتاپ، روش مجموع عوامل خطر (Risk Factor Summation Method) یا روش RFS است. روش بِرکس معیارهای زیادی برای ارزیابی شرکتی درنظر نمیگیرد که هنوز به درآمدزایی نرسیده و درعینحال، سرمایهای نیز جذب نکرده است. درمقابل، روش RFS طیف وسیعی از معیارها ازجمله عوامل خارجی را در محاسبات خود منظور میکند.

در این روش، ارزش ابتدایی استارتاپ باتوجهبه ارزش استارتاپهای مشابه تعیین میشود و سپس عوامل خطر، برای خطرهای بسیار زیاد و بسیار کم محاسبه میشوند. عوامل خطر عبارتاند از:

- خطر مدیریت

- مرحلهی کسبوکار

- خطرهای قانونی و سیاسی

- خطر تولید

- خطر بازاریابی و فروش

- خطر افزایش سرمایه

- خطر رقابت

- خطر فناوری

- خطر دعوی قضایی

- خطر بینالمللی

- خطر اعتبار

- ظرفیت خروج با سود درخورتوجه

مشکل اصلی روش RFS این است که یافتن کسبوکار مشابه با استارتاپ مدنظر همیشه کار آسانی نیست؛ بهویژه اینکه باید اطلاعات کسبوکار مشابه را نیز جمعآوری کنیم.

روش معاملات قیاسپذیر یا مشابه

روش معاملات قیاسپذیر (Comparable Transaction Method) که با نام روش معاملات پیشین نیز شناخته میشود، هم برای استارتاپهایی که به مرحلهی فروش و درآمدزایی رسیدهاند و هم برای استارتاپهایی که هنوز در مراحل اولیهی راهاندازی هستند، کاربردی است. در این روش، معاملات مشابه M&A یا خرید و ادغامی مشخص میشود که اخیرا در همین صنعت انجام شده است. پس از انتخاب معاملات و تراکنشهای مقایسهشدنی، گام بعدی محاسبه معیارهای مهم با تجزیهوتحلیل معاملات گروههای همکار است. رایجترین معیارهایی که در این روش استفاده میشوند، عبارتاند از: EV/EBITDA و EV/Sales. در این روشها، EV بیانگر ارزش استارتاپ و EBITDA نشاندهندهی نرخ درآمد قبل از کسر بهره و مالیات و استهلاک وSales نیز بیانگر نرخ فروش است. بنابراین، در ابتدا باید دادههای مالی مرتبطبا معاملات مقایسهشدنی را بیابیم.

روش ارزش انحلال

همانطورکه از نامش پیدا است، روش ارزش انحلال (Liquidation Value Method) ارزش هر استارتاپ را با فرض لغو آن و فروش داراییها، پرداخت بدهیها و ارائهی سود سهامداران محاسبه میکند. روش ارزش انحلال فقط داراییهای ملموس، مانند کارخانه و ماشینآلات، تجهیزات، موجودی انبار و نظیر آن را درنظر میگیرد و داراییهای غیرملموس صرفنظر از ارزشی که ایجاد میکنند، در محاسبات درنظر گرفته نمیشوند.

بنابراین در این روش، ارزش خالص انحلال استارتاپ را با کسر بدهیها از فروش تمامی داراییها محاسبه میکنیم. ممکن است نتیجهی نهایی رقمی منفی باشد که نشان میدهد بدهیهای شرکت از داراییهای آن بیشتر هستند. بهعبارتدیگر، شرکت با فروش تمام داراییهای ملموسش نیز نمیتواند بدهیها را پرداخت کند.

روش ارزش دفتری

ارزش دفتری (Book Value) دارایی بهمعنی هزینهی ثبتشدهی آن دارایی در ترازنامه منهای استهلاک است. ارزش دفتری هر استارتاپ، با کسر ارزش داراییهای نامشهود و بدهیها از ارزش کل داراییهای ملموس محاسبه میشود. این روش بیشتر برای ارزشگذاری استارتاپهایی بهکار میرود که از داراییهای ارزشمند غیرمستقیم نظیر پتنتها و کپیرایت و حق انتشار برخوردارند.

تفاوت اساسی ارزش دفتری و ارزش انحلال این است که ارزش دفتری به هزینهی ثبتشدهی داراییها در ترازنامه و کسر استهلاک آنها اشاره میکند؛ اما ارزش انحلال با این فرض پیش میرود که شرکت از بازار کسبوکار خارج و داراییهای آن فروخته میشود. به این نکته توجه کنید که اگر شرکتی بهدلیل ورشکستگی یا هر علت دیگری از بازار خارج شود، بهاحتمال زیاد داراییهای آن به قیمت ارزانتری فروخته میشوند. بهعلاوه، ارزش انحلال بازتابدهندهی مبلغی است که سهامداران پس از خروج شرکت از بازار دریافت میکنند؛ اما ارزش دفتری نشانگر میزان سرمایهگذاری آنها در کسبوکار است.

روش تنزیل جریان نقدی

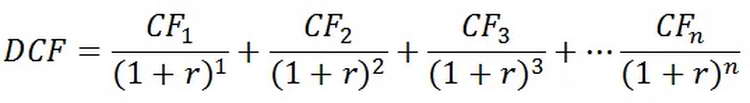

وقتی هر استارتاپ تولید جریان نقدی را شروع میکند و از جریانهای نقدی آینده اطمینان دارد، روش تنزیل جریان نقدی (Discounted Cash Flow Method) یا روش DCF برای ارزشگذاری استارتاپ مفید واقع میشود. اولین گام در این روش، تخمین جریان آزاد نقدینگی آینده و تنزیل آن به ارزش فعلی است. این روش جذابیت سرمایهگذاری یا پروژه را تعیین میکند. اگر ارزش فعلی درآمد آتی از هزینهی سرمایهگذاری بیشتر باشد، سرمایهگذاران با فرصت مثبتی مواجه هستند. فرمول روش تنزیل را در تصویر زیر مشاهده میکنید:

در این فرمول، CF نشاندهندهی جریان نقدی و r نشاندهندهی نرخ بهره یا نرخ تنزیل است.

موفقیت روش تنزیل جریان نقدی تاحدزیادی به توانایی تحلیلگر بازار دربارهی دقت پیشفرضهای رشد بلندمدت استارتاپ بستگی دارد. بااینحال، اگر با پروژهی پیچیدهای روبهرو باشیم یا سرمایهگذار به اطلاعات جریان نقدی آیندهی استارتاپ دسترسی نداشته باشد، از این روش نمیتوانیم استفاده کنیم.

روش سرمایهی خطرپذیر

یکی از روشهای ارزشگذاری استارتاپ یا شرکتی که هنوز به درآمدزایی نرسیده، روش سرمایهی خطرپذیر یا روش وی سی (VC Method) است. در سال ۱۹۸۷، پروفسور بیل سالمن، استاد دانشگاه هاروارد، این روش را معرفی کرد و پسازآن، دوباره بازبینی و اصلاحش کرد. این روش از دیدگاه سرمایهگذاران پیش میرود.

روش سرمایهی خطرپذیر، ازطریق فرمول زیر محاسبه میشود:

ارزشگذاری استارتاپ پس از فاندینگ ÷ ارزش نهایی یا هاروست = نرخ بازگشت سرمایه (ROI)

نرخ ROI موردانتظار یا پیشبینیشده ÷ ارزش نهایی = ارزشگذاری استارتاپ پس از فاندینگ

ارزش نهایی درواقع همان قیمت هدف موردانتظار فروش استارتاپ در آینده است. این قیمت براساس انتظارات منطقی درآمد و عواید در سالی برآورد میشود که استارتاپ بهفروش میرود.

برای مثال، کسبوکار نرمافزاری را تصور کنید که از ارزش نهایی دومیلیون دلار و بازگشت سرمایهی موردانتظار 10x برخوردار است. این کسبوکار برای رسیدن به جریان نقدی مثبت به پنجاههزار دلار نیاز دارد. در این صورت:

نرخ ROI موردانتظار یا پیشبینیشده ÷ ارزش نهایی = ارزشگذاری استارتاپ پس از فاندینگ

10x ÷ دومیلیون دلار = ارزشگذاری استارتاپ پس از فاندینگ

دویستهزار دلار = ارزشگذاری استارتاپ پس از فاندینگ

سرمایهگذاری – ارزش استارتاپ پس از فاندینگ = ارزش استارتاپ پیش از فاندینگ

پنجاههزار دلار – دویستهزار دلار = ارزش استارتاپ پیش از فاندینگ

۱۵۰هزار دلار = ارزش استارتاپ پیش از فاندینگ

روش کارت امتیازی

در روش ارزشگذاری کارت امتیازی (Scorecard Valuation Method)، ابتدا متوسط ارزش استارتاپ پیش از فاندینگ محاسبه میشود و سپس، مجموعهای از معیارها این ارزش را تعدیل میکنند. اولین قدم در راه محاسبهی ارزش استارتاپ این است که ارزش شرکتهایی در همان منطقه و صنعت یا بخش استارتاپ مدنظر مشخص شود که هنوز به درآمدزایی نرسیده و سرمایهای هم دریافت نکردهاند.

گام بعدی، این است که ارزش شرکتهای مذکور را براساس روش کارت امتیازی پیدا کنید؛ بهطوریکه نتیجهی بهدستآمده با ارزش استارتاپ مقایسهکردنی باشد. کارتهای امتیازی، یعنی عوامل تعدیلکنندهی ارزش استارتاپ عبارتاند از:

- قدرت تیم مدیریت: از ۰ تا ۳۰درصد

- سایز فرصتهای بازار: از ۰ تا ۲۵درصد

- محصول و فناوری: از ۰ تا ۱۵درصد

- رقابت: از ۰ تا ۱۰درصد

- بازاریابی + کانالهای توزیع + مشارکتهای استراتژیک : از ۰ تا ۱۰درصد

- نیاز به سرمایهگذاری اضافی: از ۰ تا ۵درصد

- سایر عوامل: از ۰ تا ۵درصد

گام نهایی این است که بهازای هریک از عوامل ذکرشده، یک عامل را به استارتاپ مدنظر اختصاص دهیم و مجموع عوامل را در میانگین ارزش شرکتهای گفتهشده ضرب کنیم.

روش فِرست شیکاگو

روش فِرست شیکاگو (First Chicago Method) برمبنای یک فرض اصلی پیش میرود: چه اتفاقی رخ میدهد اگر روند پیشرفت استارتاپ واقعا عالی یا واقعا بد پیش رود؟ این فرض سه سناریو مختلف را به ما ارائه میکند: بدترین شکل قضیه و سناریو معمولی و بهترین حالت ممکن.

در صورت امکان، باید ارزش استارتاپ در هریک از این حالات را طبق روش DCF محاسبه کنیم. درغیر اینصورت نیز میتوانیم از نرخ داخلی بازگشت سرمایه استفاده کنیم. سپس، دربارهی این موضوع تصمیمگیری میکنیم که هریک از این حالات با چه احتمالی رخ میدهند. ارزشگذاری به روش فرست شیکاگو درواقع میانگین وزنی این سه سناریو است. نکتهی درخورتوجه این است که روش فرست شیکاگو برای ارزشگذاری استارتاپهایی کاربرد دارد که به درآمدزایی رسیدهاند.

چه روشی را برای ارزشگذاری استارتاپ انتخاب کنیم؟

ارزشگذاریها فقط برآوردهایی هستند که از فرایندی رسمی و مشخص حاصل شدهاند. همانطورکه مشاهده کردید، راههای زیادی برای ارزشگذاری استارتاپ معرفی شدهاند و هیچ قانون خاصی برای انتخاب یکی از آنها وجود ندارد. در ابتدای این مطلب اشاره کردیم ترجیحا ارزشگذاری استارتاپ را به یک روش محدود نکنید؛ زیرا ترکیب این روشها با لحاظکردن عوامل مؤثر متنوعتر، ارزیابی دقیقتری دراختیارتان میگذارند. واقعیت این است که ارزشگذاری (Valuations) ارزش دقیق شرکت یا استارتاپ را نشان نمیدهد. روشهای گفتهشده در این مطلب صرفا ایدهای کلی به شما میدهند که براساس آن، قیمت تقریبی استارتاپ خود را متوجه میشوید. همچنین درمییابید درخواست چه میزان سرمایه از سرمایهگذاران منطقی است. افزونبراین، فراموش نکنید عواملی مانند صنعت، ایده، رقابت، موقعیت جغرافیایی و عوامل مهم دیگر را نیز در ارزیابی خود لحاظ کنید.

.: Weblog Themes By Pichak :.